本記事では、住宅ローンにおいて必要となる基礎知識について詳しく解説していきます。

2017年1月末に日本銀行がマイナス金利を導入して以来、住宅ローン金利は歴史的な低金利で推移していました。しかし2024年に入り、ついに政府・日銀がマイナス金利を解除、国内でも金利の上昇圧力が高まってきています。

『どの金利タイプを選ぶのか?』

『どの返済プランが良いのか?』

これらの要素によって、最終的に返済する住宅ローンの金額は数百万円も変わってきてしまいます。

住宅ローンについての正しい知識を身に付け、可能な限り総返済金額を抑えられるようにしましょう。

本記事を読んでいただくことで住宅ローンに必要な知識が身に付きます。

また記事の最後にはアンテナ主が実際に契約した住宅ローンの情報も記載しておりますので、ぜひ最後までご覧ください。

金利タイプについて

住宅ローンで一番気になるのは何といっても『金利』ですよね。

住宅購入時には大きな金額の借り入れが必要となるケースが多いだけに、

わずかな金利の違いでも最終的な返済金額に大きな違いが出てきます。

ここでは大きく分けて3つある、金利のタイプを見ていきましょう。

全期間固定金利型

ローン返済期間中、金利に変動がなく固定されるタイプ。

世の中の金利情勢や経済の動きなどに返済金額が左右されないため、返済プランを立てやすいのが特徴です。

住宅ローンを借り入れるタイミング(=家を建てるタイミング)で金利が決まってくるのでタイミングが重要に。

固定金利は日銀が誘導する10年国債金利と連動。金融緩和政策の修正によって今後上昇することが見込まれます。

※10年国債金利・・・企業や景気の「投資・先読み」のための金利と言われる。

変動金利型

ローン返済期間中、金利が6カ月ごとに見直されるタイプ。

金利情勢や経済の変動に伴い、返済期間中に金利が変動する可能性があります。

年2回、4月と10月に見直されるのが一般的です。

金利が上がると返済額に対して利息の割合が増えるため、元本が減りにくくなるので注意が必要です。

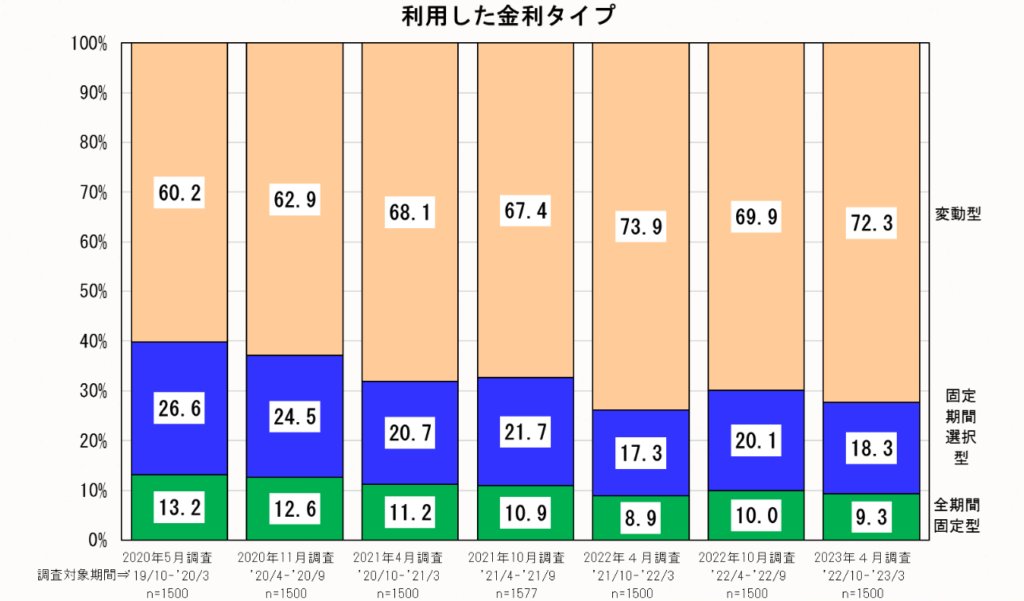

住宅金融支援機構の調査によると、2023年4月時点では住宅ローン申し込み者の7割が変動金利型を選んでいます。

短期プライムレートと連動。一般的に固定金利が上昇した後に上がるケースが多く、今後上昇することが見込まれています。

参考:「住宅金融支援機構」https://www.jhf.go.jp/files/400366409.pdf

※短期プライムレート・・・「実際の景気」に沿った金利と言われる

固定金利選択型

1年・3年・5年・10年・20年など、選択した期間の金利が固定されるタイプです。

固定する期間が長いほど金利が高くなる傾向にあります。

固定期間が終了した時点で、再び固定金利選択型か変動金利型にするかを選択します。

返済期間

住宅ローンの返済期間は何年で選ぶのが正解か?

通常は35年・25年・20年などの中から、契約者が選ぶことができます。

一体何年を選ぶと良いのか、何年が最も金額的にお得なのでしょうか?

経済状態や支払い能力などは人によって異なるため、一概に「これが正解」ということが難しい部分もあります。

住宅ローンという呼称ではありますがその中身は借金ですので、「一日でも早く返してしまいたい」と多くの方が考えがちです。

一般的には35年で組まれる方が多く、理由として考えられるのは返済期間が長ければ長いほど、毎月の返済額を低く抑えることが可能になり、家計における借金返済の割合を低くすることが出来るためです。

また比較的借入れがしやすくなります。

最近では返済期間が50年の住宅ローンもありますが、35年に比べて金利が高くなり、また借入時の年齢によっては選べないケースもあります。

リーマンショックや新型コロナウィルス感染症によるパンデミック、天災など、今後も思いもよらない出来事は数年おきに起きるという前提でライフプランを立てることが望ましいですよね。毎月の返済額が家計にとって無理のない金額に収まっているのかを予めチェックし、慎重に返済期間を選びましょう!

返済方法

住宅ローンの返済方法は、「元利均等払い」「元金均等払い」の2種類があります。

ここではそれぞれの特徴を詳しく見ていきましょう。

元利均等払い

月々の返済額がローン返済期間中一定となります。

元金と金利の負担の合計が一定となるため、返済当初は利息に対しての支払いが多くなり、借入残高が減りにくいので注意が必要となります。返済期間が経つにつれて、元金返済に充てる割合が増えていきます。

収支計画が立てやすい点がメリットですが、総返済額は多くなることを頭に入れておきましょう。

※変動金利の場合、金利が変われば元利均等払いであっても返済額は変わる

元金均等払い

元金に対する返済額が一定ですが、元金が減ることにより利息に変動があるため月々の返済金額は変動します。

返済当初は返済金額が多くなりますが、元金が減りやすいため総返済額は元利均等払いより少なくなります。

また返済当初の月々の返済金額が多くなるため、元利均等払いに比べ住宅ローン審査が厳しくなる傾向にあります。

ボーナス払い併用

住宅ローンのボーナス払い併用は、毎月の返済に半年に一度(年に2回)上乗せする返済方法です。

ボーナス払い併用の住宅ローンを利用する場合、1つの住宅ローンの中で「毎月返済分」と「ボーナス返済分」の2つのローンを借りるイメージとなります。

それぞれ返済額が算出されるため、ボーナス返済月には「毎月返済額+ボーナス返済額」を合計した金額を返済、それ以外の月は毎月返済分のみの返済となります。

多くの金融機関では住宅ローンの借入金額のうち40~50%を上限にボーナス返済に割り当てることができ、その割合は借入れる人によって様々です。

例えば、3,000万円を借り入れる場合、2,000万円を毎月返済分・1,000万をボーナス返済分として借り入れる形になります。

ボーナス返済分は半年に一度しか返済が行われないため、元金の減りが遅くそれに伴う利息が増えることから毎月返済のみの住宅ローンに比べ、年間返済額や総返済額が大きくなる点には注意が必要です。

融資手数料型と保証料型

契約者が住宅ローンを利用するにあたり、金融機関に支払う手数料は、

「融資手数料型」と「保証料型」に分かれています。

ここでは、それぞれのメリットとデメリットに関して解説します。

「融資手数料型」とは?

住宅ローン利用時に金融機関に対して支払う、融資に伴う事務手続き等の手数料が融資手数料です。

融資手数料型では住宅ローンの保証料は不要ですが、融資手数料の支払いが必要になります。

フラット35やネット銀行の住宅ローンで採用されるケースが多いです。

「定率型」と「定額型」

融資手数料型は大きく分けて2種類あり、どちらの種類が採用されているかはローン商品ごとに異なります。

【定額型】

借入金額に関係なく手数料が決まっている

【定率型】

手数料が借入金額によって変動する

融資手数料型の手数料は融資金額の2.2%前後が一般的です。

定額型の場合、手数料を少額に抑えられる反面、金利が上乗せされる場合があります。

融資手数料型のメリット

保証料型と比較した場合に、適用される金利の低さが挙げられます。

後述する保証料型に比べて低い金利設定となる場合が多いため、毎月の返済額を抑えられる傾向にあります。

よって、家計への毎月の負担を考慮し返済額を安く抑えたい場合には融資手数料型が有利となります。

融資手数料型のデメリット

最初に手数料を一括で支払うため、初期費用の負担がかかります。

また、繰り上げ返済を行う場合も注意が必要となります。

保証料型には返済を繰り上げると保証料の一部が戻る場合がありますが、融資手数料型は返済期間を繰り上げても返戻金はありません。自己資金をどのくらい初期費用に充てるのか?月々の支払いや将来的な返済計画をしっかり考慮した上で慎重に選択する必要があります。

「保証料型」とは?

万が一、契約者がローンを返済できなくなった場合に、保険会社が借入期先に返済する保証を受けるための費用が保証料です。金融機関側が融資した資金を確実に回収するための保険として活用されます。

「外枠方式」と「内枠方式」

保証料の支払い方法は大きく分けて2種類あります。

【外枠方式】

保証料を借入時に一括で支払う

【内枠方式】

金利に上乗せして保証料を支払う

外枠方式は融資手数料が不要となるかわりに、初期費用として保証料を一括で負担する必要があります。

内枠方式も同様に融資手数料が不要ですが、毎年の返済金利に保証料を上乗せし、借入期間中の負担が発生します。

単独ローン・ペアローンの詳細

最近では共働き夫婦も増え、ローンの主債務者に関しても様々なケースがあります。

ここでは単独ローン、ペアローンの中身を詳しく紹介していきます。

単独ローン

夫婦どちらかが自身の収入のみで審査を受け、主債務者になるケースです。

よって借入可能額は主債務者の収入にのみ左右されます。

手続きや審査がシンプルな反面、借入可能額は少なくなります。

ペアローン

夫婦各自の収入で審査を受け、各自が主債務者になるケースです。

単純に2名分の借り入れが可能となるため、単独ローンより借入額は多くなります。

またローン自体は各自が受ける形になるため、借入・返済条件等は各自違う条件での借り入れが可能になります。

住宅ローン控除や団体信用生命保険なども2名分利用できることも大きなメリットと言えます。

但し、ローン契約自体が2つになるため諸費用も2名分かかります。

夫婦どちらかの収入減で返済が行き詰まるリスクもあります。

連帯債務型

夫婦の収入を合算して審査を受け、一方が主債務者になり一方が連帯債務者になるケースです。

借入可能額は2名の合算収入に応じた金額となります。

単独ローンより借入額が多くなり、住宅ローン控除を2名分利用することが出来ます。

但し、金融機関によって連帯債務者は団体信用生命保険に加入できない場合があります。

またペアローンと同様にどちらかの収入が減ることで返済に行き詰まるリスクが高まります。

連帯保証型

夫婦の収入を合算して審査、一方が主債務者になり一方が連帯保証人になるケースです。

借入額は2名の合算収入に応じた金額となります。

単独ローンより借入可能額が多くなります。

連帯保証人は住宅ローン控除や団体信用保険の対象外となります。

人気のペアローンの特徴とは?

ペアローンは前述したとおり、夫婦それぞれ別の契約となるため、

「夫は返済期間35年の変動金利型、妻は返済期間が20年の固定金利型」

などといったように、異なる返済プランを立てることが出来ます。

働き方や考え方が多様化する今の時代において、様々な返済方法を選択できることは共働き夫婦にとっては大きなメリットと言えます。

ペアローンと連帯債務型においては税金面においても大きなメリットがあります。

住宅ローン控除が夫婦2名分受けられるだけでなく、家の所有権が共同名義になるため、将来的に家を売却する際に一定要件を満たせば、夫婦それぞれが最高3,000万円の特別控除を受けることが出来ます。

また、家の名義人が亡くなった場合、共有名義の場合は所有する持ち分のみが課税対象となるため、相続税を抑えることが出来ます。

ペアローンで注意すべきポイント

ペアローンは魅力も多いですが、注意すべき点もいくつかあります。

まずコストに関してですが、夫婦それぞれがローン契約をすることになるため、契約にまつわる事務手数料・保証料などが倍かかることになります。また各自で団体信用生命保険に加入する場合は死亡保険の負担が大きくなる場合があります。

様々なパターンの中から比較検討してコストを調整することを意識しましょう。

団体信用生命保険

団体信用生命保険(通称:団信)は住宅ローン利用者にとって大きなメリットがある保険です。

この保険は万が一、住宅ローンの債務者が亡くなったり、高度障害状態になったりした場合に残りの住宅ローン返済を保険金でカバーできます。

つまり債務者に万が一のことが起きた場合にも、家族が住宅ローンの残債を心配することなく、今まで通り住宅に住み続けることが出来ます。

また団信には様々なプランがあり、特定の疫病・要介護状態など、広範囲なリスクをカバーするオプションを選ぶことも出来ます。

団信の保険料は、多くの住宅ローンで金利に含まれています。

また特約を付ける場合は金利が上乗せされるケースが多くなっています。

基本的な死亡・高度障害のみをカバーするプランから、3大疫病や要介護状態を補償するプランなど様々なタイプがありますが、健康状態によっては加入できない場合もあるため、契約時には健康状態の告知が必要となります。

住宅ローン諸費用

住宅ローンを組む際には、物件の価格以外にも様々な費用が発生します。

諸費用に関しての理解を誤ると予算をオーバーしてしまうことにもなりかねないため、主な諸費用や概要を説明します。

ローン手数料

ローン手数料は金融機関が融資手続きに対して請求する費用です。

一般的には借入金額に対して一定の割合で計算されることが多いです。

【ローン保証料】

ローン保証料は万が一、返済が出来なくなった場合に保証会社が代わりに返済を行うための費用です。

【印紙税】

住宅ローンの契約書には印紙税が課されます。

契約書の金額に応じて決まり、例えば融資額が1,000万円以上5,000万円以下の場合は2万円の印紙税が課されます。

【火災保険・地震保険】

住宅ローンの締結時には予め火災保険への加入が必須となる場合が多く、地震保険の加入も推奨されます。

予期せぬ天災やトラブルに備えて、必須の保険といえます。

【団体信用生命保険料】

先述した団体信用生命保険への加入時に必要な費用です。

ほとんどの場合、保険料は住宅ローンの金利に含まれています。

【登記費用】

不動産の所有権移転・抵当権の設定には登記が必要となり、登記費用として登録免許税や司法書士への報酬が発生します。

【諸費用の目安】

一般的に住宅ローンの諸費用は物件購入価格の3%~10%が目安とされています。

住宅購入時の総コストを計算する上で非常に重要なコストとなるため、事前にしっかりと計画を立てましょう。

【実体験】アンテナ主の選択は?

アンテナ主が申し込みした住宅ローンは、

変動金利型(契約当時の金利は0.32%)・35年・ボーナス払い無し・融資手数料型・団信50%(100%保障の特約は無し)です。

金利方式は、1996年以降水準が大きく変わっておらず、今後も生活を一変させるほどの急激な変化はないと考え、もし上昇し続ける状況となった場合は借り換えも視野に入れて早い段階から変動金利に決定していました。

団信は、私の選択した会社では特約無しで住宅ローン残高の50%3大疾病保障(ガン、脳卒中、急性心筋梗塞)が付いており、金利+0.20%でそれを100%保障にする特約が選択可能でしたが、アンテナ主は特約は選択していません。

一般的に35年の住宅ローンにおける金利の支払いは、返済開始後最初の10年で金利の約50%を支払います。

これは元本が多いためですが、これを考えると最初の10年以内に(アンテナ主で言うと満42歳までの間)に上記の3大疾病保障が適用されない場合は、金利分の支払いが大きくなってしまうと考えて(もちろん健康なことは良いことなのですが・・・笑)団信特約は付けていません。

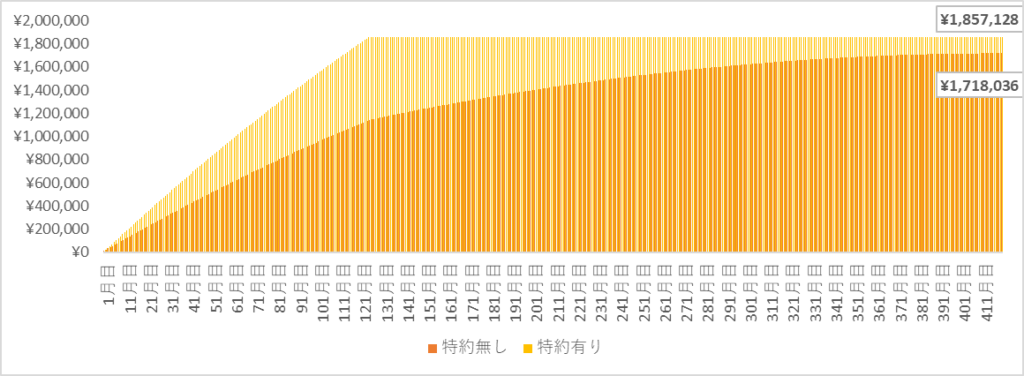

実際に特約有無における支払い金利を検証してみたところ以下の画像の通りとなりました。

10年目でガン診断された場合特約有りの方が支払い金利は特約有りの方が高い。(保障される元本が大きい方が効果が大きいため早期であればあるほど金利支払い額の差は縮まる。)もちろん診断されさえすれば元本が保障されるため、特約有りの方が支払い総額は少なくなります。

上記前提条件時における3大疾病特約有無の金利支払い額差分をシミュレーションしたグラフ。

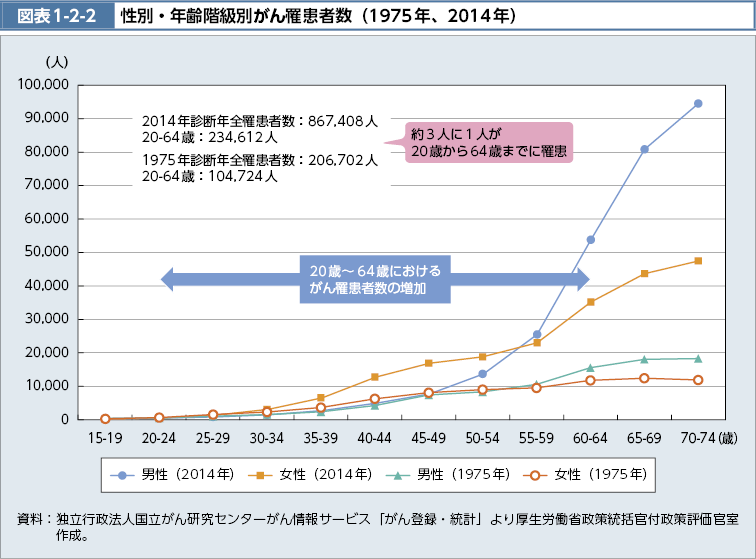

また、厚生労働省のデータによると男性の場合、50代中盤からガン罹患率が上昇しています。

先ほどのシミュレーションにおいて50代でガンを診断される場合を見ると金利の支払いが多くなり、保障される元本も特約無しと比較して大差が無くなり、アンテナ主はチャレンジングな特約に感じてしまいました。

ただ特約の存在で「何かあっても大丈夫」と安心できるのは事実であるため、なるべく不安を取り除きたい方は団信特約もつけた方が良いでしょう。

私自身は今まで会社の定期健診くらいしか行っていなかったのですが、団信のおかげでガン検診には行くようになりました(笑)。この団信の存在はガンなどの疾病の早期発見に良いと思っています。

まとめ

いかがだったでしょうか。今回は住宅ローンの基礎知識についてご紹介しました。

どこで借りるか?だけではなく、それぞれのライフスタイル・資産・収入などに合わせた借り入れを選ぶことがとても大切ですね。

人生で最大のお買い物、正解は人それぞれですが、楽しく・無理のない計画・家づくりを目指しましょう!

コメント